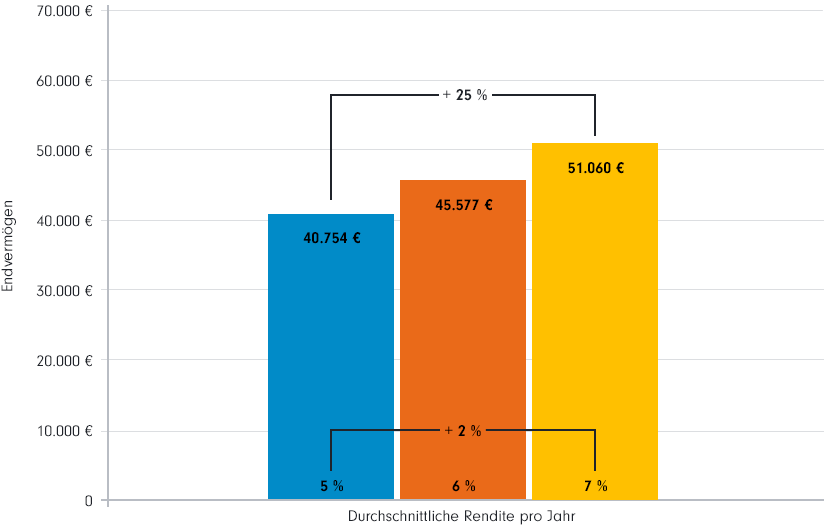

Hypothetische Berechnung zur Illustration. Annahmen: Investition von 100 Euro pro Monat von Geburt bis zur Vollendung des 67 Lebensjahres. Regelmäßige Verzinsung von 6 % p.a.. Zinsgutschriften monatlich berücksichtigt.

Bei der Rentenvorsorge in Deutschland herrscht Reformbedarf. Darüber besteht in der Politik Einigkeit über alle Parteigrenzen hinweg. Das erkennt man aber auch beim Blick auf die erwartete Rente im eigenen Rentenbescheid. Was jede und jeder Einzelne schon heute tun kann und was sich für Vorsorgende ändern muss.

Schon heute können wir in Deutschland Rentenbezüge aus drei Quellen erwarten: Zusätzlich zur Rente aus der staatlichen Rentenkasse kommen bei vielen Gelder aus einer möglicherweise bestehenden betrieblichen Altersvorsorge oder aus der eigenen privaten Altersvorsorge.

Sie bilden die Grundlage des sogenannten Drei-Säulen-Systems Mit Blick auf eine ganzheitliche und ausgewogene Betrachtung der Altersvorsorge, besteht Reformbedarf in allen drei Säulen. Dazu Jan Schepanek, Geschäftsführer der FFB: „Wir brauchen ein tragfähiges Drei-Säulen-System, welches eine ganzheitliche Perspektive auf die Altersvorsorge einnimmt und sowohl die private als auch die betriebliche Altersvorsorge durch Flexibilität und Anreizsysteme unterstützt und die Eigenverantwortung stärkt.“

An den folgenden Dimensionen muss eine Reform heute ansetzen:

Hypothetische Berechnung zur Illustration. Annahmen: Investition von 100 Euro pro Monat von Geburt bis zur Vollendung des 67 Lebensjahres. Regelmäßige Verzinsung von 6 % p.a.. Zinsgutschriften monatlich berücksichtigt.

5. Besserer Schutz der Altersvorsorgerücklagen vor Zugriff durch den Staat. Ist ein Mensch in Deutschland zeitweise auf staatliche Unterstützung angewiesen, müssen meist erst eigene Rücklagen aufgebraucht werden, bevor der Staat einspringt. Derzeit darf man z. B. bei Bürgergeldbezug nur ein sogenanntes Schonvermögen in Höhe von 40.000 Euro behalten. Riester- und Betriebsrenten betrifft das heute in der Regel nicht. Wer aber lebenslang in einem privaten Depot vorgesorgt hat und kurz vor Renteneintritt in Not durch Arbeitslosigkeit oder -unfähigkeit gerät, kann im Ruhestand dann trotz guter Vorsorge meist seinen Lebensunterhalt nicht selbst bestreiten.

6. Staatliche Förderung eines frühzeitigen Beginns der eigenen Vorsorge. Die geplante „Frühstart-Rente“ der Bundesregierung weist in die richtige Richtung. Früh mit dem Kapitalaufbau zu beginnen, langfristig einen gefassten Plan zu verfolgen und dabei auch Wertschwankungen auszuhalten, ist ein wesentlicher Schritt. Am besten wäre es, gar keine Zeit zu versäumen und gleich mit der Geburt zu beginnen – mit regelmäßigen Einzahlungen von 100 Euro/Monat könnte man bei einer Rendite von 6% im Alter von 67 Jahren mit mehr als einer Million Euro in Rente gehen.1

Die allerwichtigste Reform beginnt im Kopf. Denn viele Menschen in Deutschland scheuen vor einer Investition in Aktienmärkte als einer der renditeträchtigsten Anlagemöglichkeiten noch immer zurück.

Dabei schenken sie kurz- bis mittelfristigen Schwankungen zu viel Aufmerksamkeit, statt sich bewusst zu machen, dass bei einer langfristigen Kapitalanlage wie für die Altersvorsorge die Zeit ein mächtiger Verbündeter ist.

Ein Blick in die Geschichte an den Aktienmärkten zeigt: Wer lange genug investiert, für den verlieren zwischenzeitliche Verlustphasen an Bedeutung. Wer zudem per Sparplan in Fonds oder ETFs investiert, kann Schwankungen meist leichter ausgleichen.

Beobachtungen wie diese belegen für Jan Schepanek, dass das Verständnis für Möglichkeiten an den Aktienmärkten hierzulande dringend noch mehr wachsen muss: „Wir brauchen in Deutschland mehr Finanzbildung, mit der auch unsere Investmentkultur gestärkt wird.“

Am Aktienmarkt macht die Anlagedauer den Unterschied

Hinweis: Quelle: Morningstar Direct. Daten vom 31.07.2025. USD- und EUR-Währungen werden für den MSCI ACWI bzw. MSCI Europe verwendet. Die rollierende Performance wird über Zeiträume von 5 Jahren und 10 Jahren angezeigt. Die prozentuale Gewinnphase wird berechnet, wenn die rollierende Leistung des MSCI größer als 0 ist, und die prozentuale Verlustphase wird berechnet, wenn die rollierende Leistung des MSCI kleiner als 0 ist. Wertentwicklungen in der Vergangenheit sind keine Indikatoren für zukünftige Erträge. Eine Kapitalanlage in Indizes ist nicht möglich, die Darstellung dient lediglich illustrativen Zwecken.

Bei allen Reformen ist der Gesetzgeber gefragt. Und auf dieser Ebene braucht das erfahrungsgemäß Zeit. Auch die „Frühstart-Rente“ wird nicht früh, sondern eher spät an den Start gehen – vor 2027 wird das nichts. Doch weil es um die Vorsorge für die eigenen Kinder oder Enkel geht und jeder Monat zählt, ist Abwarten einfach keine Option.

Und niemand muss wirklich auf die staatliche „Frühstart-Rente“ warten. Schon heute stehen alle Möglichkeiten bereit, am besten direkt ab Geburt mit dem Aufbau von Altersvorsorgekapital zu beginnen und dabei Renditen aus den Kapitalmärkten konsequent zu nutzen.

Ein von Eltern für ein Kind eingerichtetes FondsdepotJunior bringt alles mit, worauf es ankommt. Beim Zugang zu den Kapitalmärkten steht es dem „großen“ FondsdepotPlus für Volljährige um nichts nach: Über 10.000 Fonds und 1.000 ETFs von mehr als 260 Fondsgesellschaften können bespart werden.

Bis zur Volljährigkeit fallen im FFB FondsdepotJunior zudem keine Depotführungsgebühren und Transaktionskosten an. Und bereits nach heutiger Gesetzgebung ist die Anlaufphase steuerlich begünstigt: Für das Kind kann ein Freistellungsauftrag erteilt werden, der die ersten Kapitalgewinne steuerfrei hält.

Einem frühen Start in die Altersvorsorge, steht also nichts im Wege. Und warum auf den Staat warten, wenn man bei sich anfangen kann? „Die Renditestärke der Kapitalmärkte muss – wie es uns andere Länder vormachen – besser für die Altersvorsorge genutzt werden“, fasst Jan Schepanek die Richtung zusammen, in die wir beim Thema Altersvorsorge aufbrechen müssen – als Land, aber auch ganz persönlich. Und zwar jetzt.

PIA847