Mit 30 Jahren: Die Basis legen

Mit 30 geht es vor allem darum, eine solide finanzielle Grundlage zu schaffen. Vielleicht zahlen Sie noch Studienkredite zurück oder sparen auf eine Immobilie – das ist völlig normal. Wichtig ist, dass Sie anfangen. Als Orientierung gilt: Bis zum 30. Geburtstag sollte Ihr Erspartes ungefähr einem Jahresgehalt entsprechen. Wer beispielsweise 40.000 Euro verdient, sollte versuchen, diese Summe als Rücklage aufzubauen. Laut einer Umfrage aus dem Jahr 2023 haben 26- bis 35-Jährige im Schnitt rund 30.000 Euro angespart.2 Das zeigt: Viele liegen unter der Empfehlung, aber jeder Beitrag zählt.

Mit 40 Jahren: Stabilität erreichen

Mit 40 stehen Sie finanziell meist stabiler. Ihr Einkommen ist gestiegen, vielleicht haben Sie eine Immobilie gekauft. Jetzt ist der perfekte Zeitpunkt, Ihre Sparstrategie zu überprüfen. Experten empfehlen, bis zum 40. Geburtstag etwa das Doppelte Ihres Jahresgehalts angespart zu haben. Wer also 60.000 Euro verdient, sollte rund 120.000 Euro Rücklagen besitzen. Damit legen Sie den Grundstein für einen entspannten Ruhestand. In dieser Lebensphase lohnt es sich, die Sparrate bei Gehaltserhöhungen anzupassen und steuerliche Vorteile wie die betriebliche Altersvorsorge zu nutzen.

Mit 50 Jahren: Lücken schließen

Mit 50 rückt die Rente näher. Jetzt geht es darum, Ihre Ziele zu festigen und eventuelle Lücken zu schließen. Als Richtwert gilt: Vierfaches Ihres Jahresgehalts sollte angespart sein. Bei einem Einkommen von 60.000 Euro wären das 240.000 Euro. Die Realität sieht oft anders aus: Der Median des Haushaltsvermögens liegt in dieser Altersgruppe bei rund 115.000 Euro.3 Das ist kein Grund zur Panik, aber ein Signal, aktiv zu werden. Nutzen Sie Sonderzahlungen oder Boni für Investments und prüfen Sie Ihre Altersvorsorge genau.

Mit 60 Jahren: Endspurt zur Rente

Mit 60 ist die Rente in Sichtweite. Jetzt zählt jeder Euro, um Ihre Einkommenslücke zu schließen. Experten empfehlen, das Sechsfache Ihres Jahresgehalts angespart zu haben – bei 60.000 Euro wären das rund 360.000 Euro. Tatsächlich liegt das durchschnittliche Vermögen von 60- bis 64-Jährigen bei etwa 120.500 Euro.4 Nutzen Sie die letzten Jahre, um Ihre Vorsorge zu optimieren, Ihre Renteninformation zu prüfen und weiterhin zu investieren. Auch im Alter lohnt sich ein ausgewogenes Portfolio.

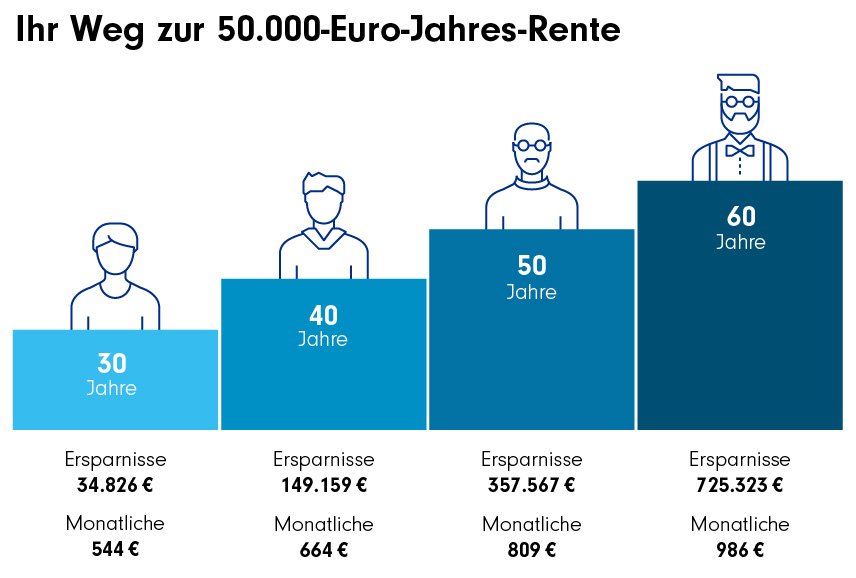

Ihr Weg zur 50.000-Euro-Rente

Viele Menschen wünschen sich im Ruhestand ein jährliches Einkommen von 50.000 Euro aus Kapitalanlagen. Dafür brauchen Sie rund eine Million Euro Vermögen. Klingt viel? Mit einer klaren Strategie ist es machbar. Wer mit 30 startet, benötigt etwa 34.826 Euro Ersparnisse und sollte monatlich 544 Euro zurücklegen. Beginnt man erst mit 40, sind es 149.159 Euro und 664 Euro monatlich. Mit 50 steigt der Betrag auf 357.567 Euro und 809 Euro monatlich, mit 60 auf 725.323 Euro und 986 Euro monatlich. Alle Berechnungen gehen von einer jährlichen Rendite von fünf Prozent aus und berücksichtigen keine Inflation.

Fazit: Jeder Beitrag zählt

Nicht jeder erreicht die empfohlenen Sparziele – und das ist völlig in Ordnung. Viel wichtiger ist, einen Plan zu haben. Ob Sie mit 30, 40, 50 oder 60 beginnen: Jeder Euro bringt Sie näher an Ihr Ziel. Prüfen Sie Ihre aktuelle Sparquote, setzen Sie sich ein realistisches Ziel und starten Sie heute – nicht morgen.

Quellen

1 https://www.handelsblatt.com/finanzen/altersvorsorge

2 https://www.bnpparibas.de/app/uploads/sites/21/2023/05/generationenstudie-2023.pdf

3 https://www.iwkoeln.de/presse/pressemitteilungen/judith-niehues-maximilian-stockhausen-wer-in-deutschland-vermoegend-ist.html

4 https://www.bnpparibas.de/app/uploads/sites/21/2023/05/generationenstudie-2023.pdf

*Disclaimer für Beispielrechnung zur Geldanlage

Die dargestellte Beispielrechnung dient ausschließlich Illustrations- und Informationszwecken. Sie stellt keine Anlageberatung, Empfehlung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar.

- Keine Kosten berücksichtigt: In der Berechnung wurden mögliche Kosten wie Steuern, Gebühren oder Inflation nicht berücksichtigt.

- Vergangene Wertentwicklung: Historische Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse.

- Keine Garantie: Es besteht keine Garantie für den Erhalt des eingesetzten Kapitals oder für Erträge.

- Individuelle Situation: Die tatsächliche Entwicklung hängt von individuellen Faktoren wie Marktbedingungen, Anlagestrategie und persönlicher Risikobereitschaft ab.

- Eigenverantwortung: Entscheidungen, die auf Grundlage dieser Informationen getroffen werden, erfolgen auf eigenes Risiko.

Wichtige Information:

Bei diesem Dokument handelt es sich um eine Marketing-Information. Die FIL Fondsbank GmbH (FFB) veröffentlicht ausschließlich produktbezogene Informationen und erteilt keine Anlageempfehlung/Anlageberatung.

Die in diesem Artikel enthaltenen Informationen und Berechnungen dienen ausschließlich allgemeinen Informationszwecken. Sie stellen keine Anlage-, Steuer- oder Rechtsberatung dar und können eine individuelle Beratung nicht ersetzen. Alle genannten Zahlen sind Beispiele und keine verbindliche Aussage über zu erwartende Gewinne oder Renditen. Investitionen in Finanzinstrumente sind mit erheblichen Risiken verbunden, einschließlich des Risikos eines teilweisen oder vollständigen Kapitalverlusts. Kursschwankungen, Liquiditätsengpässe und Marktrisiken können die Wertentwicklung negativ beeinflussen. Frühere Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Es besteht keine Garantie für den Erhalt des eingesetzten Kapitals oder für Erträge.

Entscheidungen, die Sie auf Grundlage dieser Informationen treffen, erfolgen auf eigenes Risiko. Wir empfehlen, vor jeder Anlageentscheidung einen qualifizierten Finanzberater zu konsultieren.

Alle geäußerten Meinungen sind, falls keine anderen Quellen genannt werden, die der FFB. Diese Informationen dürfen – mit Ausnahme der zum Download bereitgestellten Dokumente und Grafiken – ohne vorherige Erlaubnis weder reproduziert noch veröffentlicht werden. Möchten Sie in Zukunft keine weiteren Werbemitteilungen von uns erhalten, bitten wir Sie um Ihre schriftliche Mitteilung an den Herausgeber dieser Unterlage. Herausgeber: FIL Fondsbank GmbH, Postfach 11 06 63, 60041 Frankfurt am Main. Stand: 11.2025 PIA1011