- Viele Arbeitgeber zahlen ihren Mitarbeitern monatlich bis zu 40 € zusätzlich zum Gehalt.

- Der Staat fördert das VL-Sparen mit bis zu 80 € im Jahr.

- Höhere Renditechancen bieten Sparpläne mit Investmentfonds.

Vermögenswirksame Leistungen

Arbeitgeber und Staat unterstützen Sparer dabei ihre finanziellen Ziele zu erreichen – mit Vermögenswirksamen Leistungen (VL).

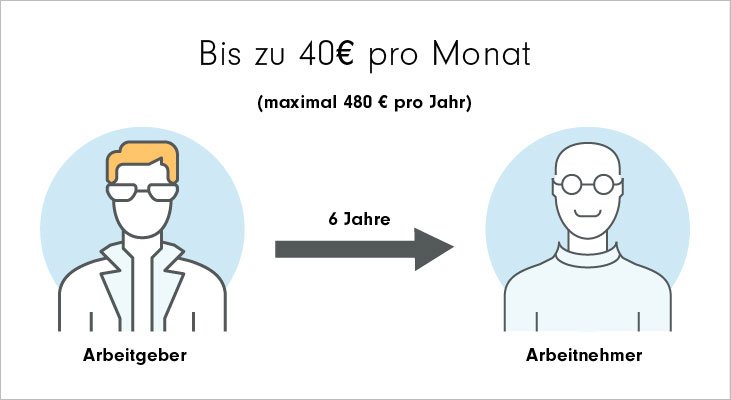

Das Geschenk vom Arbeitgeber

Vermögenswirksame Leistungen helfen Arbeitnehmern beim Vermögensaufbau. Der Arbeitgeber zahlt dafür freiwillig bis zu 40 € pro Monat (maximal 480 € pro Jahr). Eingezahlt wird sechs Jahre, anschließend beginnt eine Ruhephase, die am 31.12. des siebten Jahres endet. Danach kann das Depot weiterlaufen oder ein neuer VL-Vertrag angeschlossen werden. Mit Abstrichen in den Zulagen ist sogar eine vorzeitige Kündigung möglich. In einigen Branchen ist die Zahlung von VL durch den Tarifvertrag garantiert.

Der Sparbetrag selbst liegt bei mindestens 34 € und maximal 125 €/ Monat bzw. mindestens 408 € und maximal 1500 €/ Jahr.

Wer bekommt VL?

Arbeitnehmer, Auszubildende, Beamte, Richter und Soldaten sollten bei ihren Arbeitgebern nach Vermögenswirksamen Leistungen (VL) fragen. Es besteht jedoch kein grundsätzlicher Anspruch. Beteiligt sich der Chef nicht am Vermögensaufbau, bleibt die Eigeninitiative und die Möglichkeit, pro Monat selbst in einen Vertrag zu zahlen. Das ist vor allem dann sinnvoll, wenn das zu versteuernde Einkommen innerhalb der Grenze für die staatliche Arbeitnehmersparzulage liegt.

Zusätzlicher Vorteil: Staatliche Förderung

Wer bestimmte Einkommensgrenzen nicht übersteigt, erhält nach sieben Jahren zusätzlich zu dem Gesparten vom Staat eine Arbeitnehmersparzulage. Hierbei zählt nicht das Bruttoeinkommen des Einzelnen, sondern das zu versteuernde Einkommen. Familien sollten darum prüfen, ob trotz eines hohen Bruttoeinkommens durch Freibeträge die Voraussetzungen der Arbeitnehmersparzulage erfüllt sind.

Im Zweifel hilft ein Steuerberater, die Frage zu beantworten. Bei Fondssparplänen liegt die staatliche Förderung zum Beispiel aktuell bei 20 % einer jährlichen Anlagesumme von 400 € – also 80 € Zulage pro Jahr.

Zur Anlage von VL können Sie wählen zwischen:

- einem Fondssparplan

- einem Bausparvertrag

- der Tilgung eines Baukredits

VL–Sparen mit Fonds

Besonders attraktiv ist VL-Sparen mit Fonds aufgrund ihres längerfristigen Anlagehorizonts und ihrer Risikoverteilung in unterschiedliche Anlageformen. Speziell Aktienfonds haben in der Vergangenheit zum Teil von überdurchschnittlichen Renditechancen an den Märkten profitiert.

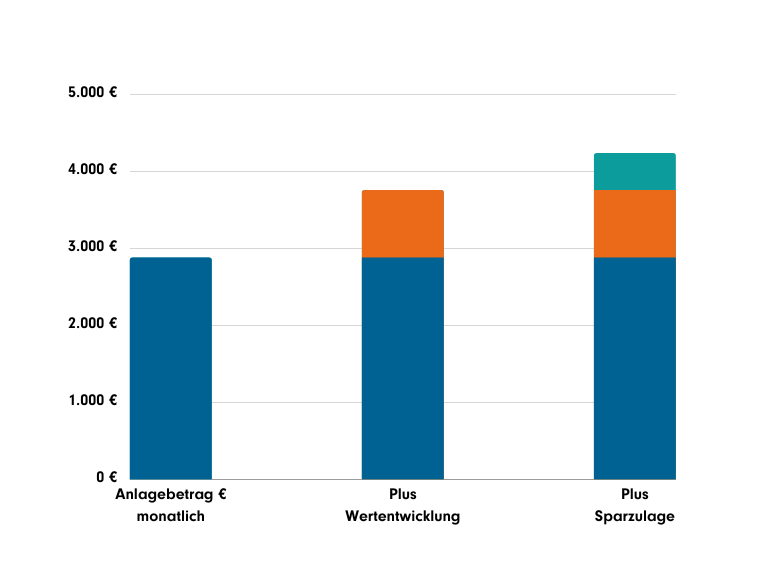

Der Bundesverband Investment und Asset-Management (BVI) hat berechnet: VL-Fondssparpläne mit deutschen Aktienfonds kamen in den vergangenen 50 Jahren auf eine Durchschnittsrendite von 7,29 %. Bezogen auf den Zeitraum von sechs Jahren, in denen ein VL-Vertrag bespart wird, wären so aus 2.880 € Sparsumme (40 € monatlich) nach sieben Jahren rund 4.337 € geworden.1

1 Quelle: BVI Statistik, VL-Fondssparpläne mit deutschen Aktienfonds, Stand 17.04.2023

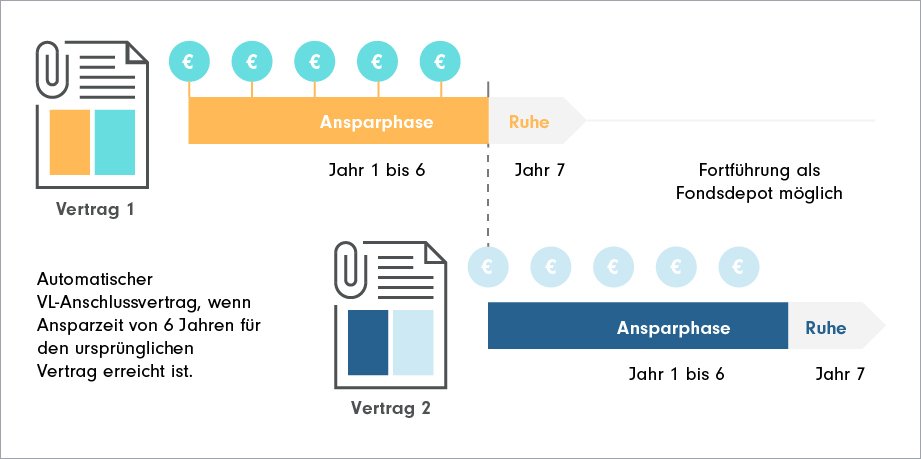

Warum sieben Jahre?

Um die Arbeitnehmersparzulage zu bekommen, muss der Vertrag nach der Ansparzeit bis zum Ende des siebten Jahres ruhen. Erst dann wird geprüft, ob und wie lange ein Anspruch auf Arbeitnehmersparzulage bestand. Sind die Kriterien erfüllt, wird dem Sparer die Zulage überwiesen.

Wer nach sieben Jahren das bis dahin ersparte Kapital nicht braucht und mit VL-Sparen weitermachen will, lässt seinen Arbeitgeber einfach weiter einzahlen. Bei der FFB wird automatisch bei Fortführung dieser Zahlung ein weiterer, parallel laufender VL-Vertrag mit neuer Laufzeit eröffnet.

Flexibilität während der Laufzeit

Wer im laufenden VL-Vertrag seinen Fonds wechseln möchte, profitiert bei der FFB von einem besonderen Vorteil: Während der Laufzeit kann einmal pro Jahr der Fonds kostenfrei getauscht werden.

Unsere Tipps

- Zahlt Ihr Arbeitgeber nicht die vollen 40 €, können Sie selbst bis zu diesem Betrag aufstocken, um am Ende die volle Arbeitnehmersparzulage zu erhalten.

- Im ersten Jahr können Sie rückwirkend bis zum Jahresbeginn Beiträge auf Ihr VL-Depot einzahlen.

- Sie sind nicht an die Laufzeit von 7 Jahren gebunden, sondern können den Vertrag jederzeit kündigen. Dies ist jedoch ggf. prämienschädlich.

- Wer das Unternehmen verlässt, kann den bestehenden VL-Vertrag zu seinem neuen Arbeitgeber mitnehmen. Selbst wenn es zu Einzahlungslücken während der Laufzeit kommt, ändert sich nichts an der Laufzeit. Wichtig ist, dass der neue Arbeitgeber die monatlichen Zahlungen weiterführt.

In drei Schritten zum VL-Sparplan

Haben Sie Anspruch auf VL?

Prüfen Sie, ob Sie Anspruch auf Vermögenswirksame Leistungen haben. Viele Arbeitgeber zahlen bis zu 40 Euro monatlich zusätzlich zum Gehalt. Ob und wie viel Ihr Arbeitgeber an vermögenswirksamen Leistungen zahlt, ist im Arbeits- oder Tarifvertrag geregelt.

Suchen Sie einen Fonds aus

Der Gesetzgeber schreibt vor, dass der Aktienanteil am Fondsvermögen mindestens 60 Prozent betragen muss. Bei dieser Anlageform ist mit Kursschwankungen zu rechnen. Dennoch bietet das Fondssparen im Vergleich zu den anderen geförderten Anlageformen langfristig die besten Renditechancen.

Wählen Sie mit Ihrem Berater aus über 240 VL-fähigen Fonds den richtigen für Ihren VL-Sparvertrag aus.

Eröffnen Sie ein VL-Depot

Ein VL-Depot können Sie direkt online eröffnen. Gehen Sie dafür in Ihrem Onlinekonto auf den Menüpukt "VL-Sparvertrag" im Bereich Fonds-Transaktionen und geben Sie dort den (mit Ihrem Berater ausgewählten) Fonds, den Turnus der Sparplanzahlung (monatlich, jährlich), den Sparbetrag und Ihre Arbeitgeberinformationen an.

Um Sicherzustellen, dass eine Förderung (Sparzulage) beantragt werden kann, ist die Zustimmung zur Übermittlung der Daten an das Bundeszentralamt für Steuern mittels einer Checkbox notwendig.

Nach Überprüfung der Angaben kann der Auftrag für einen VL-Sparvertrag einfach mittels TAN erteilt werden. Im Anschluss muss die Arbeitgeberbescheinigung ausgedruckt und unterschrieben an den Arbeitgeber geschickt werden.

Häufige Fragen zu Vermögenswirksamen Leistungen

Weitere Sparpläne

Fondssparplan

Mit einem Fondssparplan nutzen Sie attraktive Renditechancen und bleiben stets flexibel. Und das schon mit Sparraten ab 25 € monatlich. Sie können Ihren Sparbetrag anpassen, in einen anderen Fonds einzahlen oder eine Sparpause einlegen. Ihr Geld bleibt jederzeit verfügbar.

FondssparplanSplitsparplan

Einen Splitsparplan können Sie ab einer monatlichen Sparrate von 25 € einrichten und damit regelmäßig Anteile an bis zu fünf Fonds erwerben.

SplitsparplanTauschplan

Tauschen Sie Monat für Monat kleinere Beträge zwischen Fonds aus - unabhängig davon, ob die Kurse an den Märkten steigen oder fallen.

TauschplanAuszahlplan

Mit einem Auszahlplan können Sie Ihrem Depot regelmäßig Geld entnehmen, zum Beispiel als private Zusatzrente.

AuszahlplanFinden Sie einen Berater

Als reine Vermittlerbank nutzen Privatanleger unsere Leistungen exklusiv über qualifizierte Vertriebspartner. Diese unterstützen Sie bei Ihren Anlageentscheidungen.

PIA507 | Dezember 2024